图片来源:摄图网

且随着人工智能、区块链、云计算、大数据等技术不断落地,科技与金融业务融合程度逐步加深,互联网巨头更是在这一领域不断深耕。蚂蚁集团、微众银行、京东数科等纷纷布局,在全球金融科技的舞台上从崭露头角逐渐大放异彩。

2014年,蚂蚁金服副总裁黄浩表示,随着金融产品的日益丰富和金融效率的持续提升,万千客户最终将成为这场盛宴最大的受益者。

如今看来,受益的何止于此,金融科技不可估量的价值更是投资者们的饕餮盛宴。

独角兽扎堆金融科技

不只是蚂蚁集团,眼下同样在冲刺科创板的还有京东数科。这也是刚满一周岁的科创板,正值生日之际先后迎来的两家金融科技巨头。

作为独角兽中的“优等生”,除了背靠流量,科技加持,资本的助推也令其充满了想象空间。自然,对整个金融科技行业也具有引领作用。

事实上,近些年来,金融科技行业投融资市场趋热。金融科技领域早已孕育了数量可观、创新活力十足的独角兽企业。

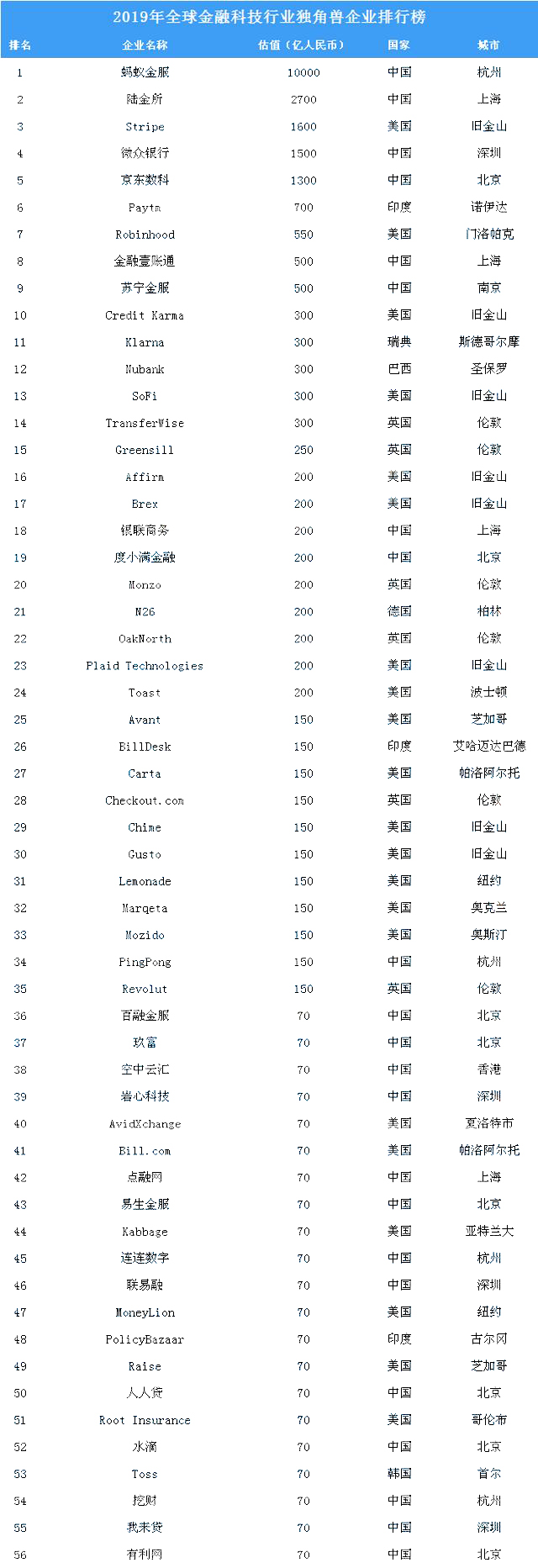

据胡润研究院发布《2019胡润全球独角兽榜》显示,金融科技行业共有56家独角兽企业上榜,数量位居第二。上榜企业的公司估值总计为26020亿元,占所有独角兽公司总估值的22%。其中,榜单前十企业的公司估值为19650亿元,占榜单总公司估值的7成;分别为蚂蚁金服、陆金所、Stripe、微众银行、京东数科、Paytm、Robinhood、金融壹账通、苏宁金服、Credit Karma。

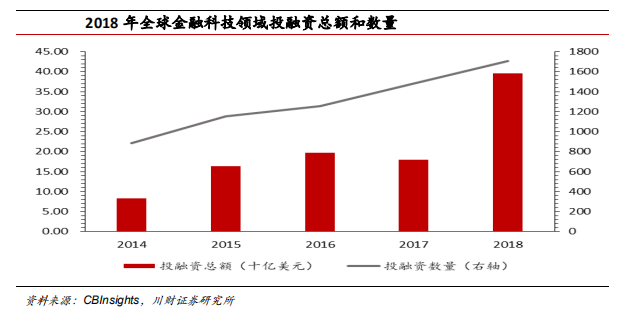

金融科技风头正劲,全球范围内有关金融科技的投资也在不断增加。

据CBInsights发布的数据显示,2018年全球金融科技领域投融资总额达到395.7亿美元,创2014年以来历史新高。2018年,投融资数量达到1707的历史新高。

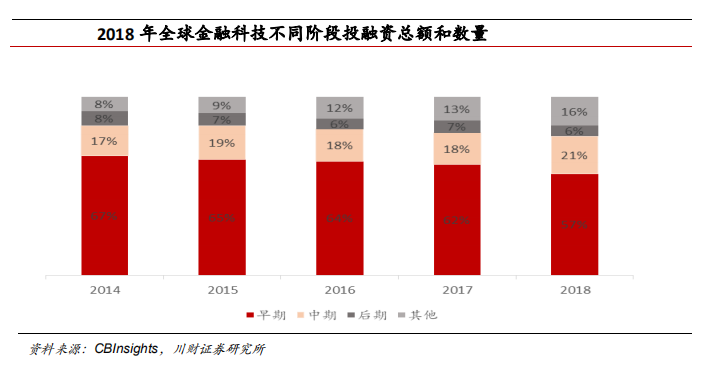

值得注意的是,从不同阶段的投资来看,早期投资份额近几年均呈下滑趋势,从 2014年的67%下滑至2018年的 57%;另一方面,中期投资份额从2014年的17%上升至2018年的 21%。由此可见,进入中期发展阶段的金融科技公司更受风投资金的青睐。

金融科技的资本狂潮席卷全球

近年来,受地缘政治因素影响,全球科技竞争格局亦日趋激烈。而当前中美贸易战的最大博弈主要也是聚焦在高精尖科技的竞争,为了避免被海外卡脖子,大力发展核心技术迫在眉睫。

与此同时,受疫情冲击,全球经济增长承压。我国虽然早已复工复产,但目前仍处于“弱复苏”阶段,且面临着新一轮科技浪潮和产业结构升级的冲击,亟待资本市场为新经济提供金融支持。内外因驱动下,金融科技建设刻不容缓。

且随着一系列资本市场改革的举措,市场活力势必将得到有效的激活。尤其是科创板的推出,可谓是恰逢其时,为一大批金融科技独角兽们打开了一个新的大门。

然而,对于金融科技独角兽们来说,过去在国内资本市场的IPO之路实际上并不好走。据业内人士透露,由于监管环境趋严,过去两年被拒之门外的国内金融科技平台不下10家。

因此,业内认为,蚂蚁集团启动上市,预示着交易所开始对金融科技平台重新打开了IPO审核大门。如果能成功登陆 A+H 股后,无疑将诞生中国资本市场市值最大的金融科技公司,为中国金融科技领域的快速稳定发展起到标杆作用。

另值得注意的是,在蚂蚁集团宣布冲击科创板之前,京东数科已经与四家券商签署了上市辅导协议,目标也是科创板。可以说,金融科技行业的资本狂潮已席卷而来。

估值增长的核心武器是科技创新

据普华永道《2020年与未来的金融服务技术:拥抱颠覆者》报告显示,全球81%的银行CEO在众多领域中最关注科技发展,而中国传统金融机构已开始探索科技赋能金融之路。

另外,金融科技营收规模的上升也为企业发展带来了无限的想象空间。

公开数据显示,2018年和2019年,中国金融科技营收规模分别为9698.8和14365亿元,预计2020年将上升到近2万亿元。

可以预计,随着技术生态成熟和监管透明度的提升,金融科技巨头也将会在科技创新上升级加码,从“跑马圈地”逐步转向“精耕细作”。这也将会促使各路资本涌入,在与日俱增的投资热情中,金融科技股公司估值将会逐步提升。

这也意味着,想要在金融科技的赛道上跑的更远,科技属性要更强于金融属性。

图片来源:摄图网

如若要追溯金融+科技发展历程,互金企业的科技转型之路便是最好的证明。

以360金融为例,2019年报里,该公司将科技收入独立出来,不仅反映了公司加码科技的战略决心,而且也更加全面真实地反映公司科技转型的业务形态。

360金融对科技业务的总结陈词提到:当金融周期真正到来,传统业务将面临利润大幅缩水的风险;相比之下,科技业务赚取的是智能获客、智能风控这样的技术服务费,虽然在短期牺牲了一定的利润,但由于不承担金融风险,业务稳健性将会加强。这也从某种程度上概括了互金企业们的转型意图。

再如,自带金融属性的京东数科,凭着科技的标签一路升级打怪。早在2016年夏季达沃斯论坛上,京东数科(当时为京东金融)CEO陈生强在演讲中强调,京东金融的定位是一家金融科技公司。此后,“数字产业化”“数字科技化”更是多次被京东数科提及到的新概念。

公开资料显示,截至2020年6月底,京东数科已完成了在AI技术、AI机器人、数字营销、智能城市、金融科技等领域的布局。而科技的大规模落地,也是“支撑京东数科实现收入和利润高增长的核心”。

同时,官宣“A+H”两地上市蚂蚁金服此前改名蚂蚁科技集团,也一度引发外界猜测——蚂蚁为上市铺路,即从“金融服务”到“技术输出”的科技转型。

显然,估值增长的核心武器是科技创新。

金融IT企业增长空间巨大

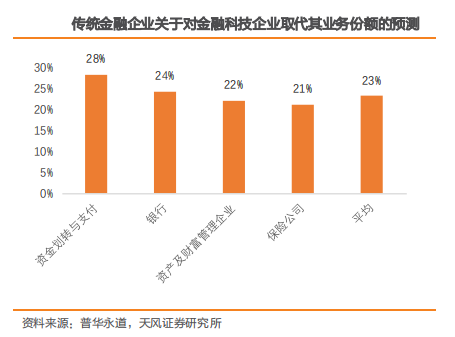

据普华永道 2016 年《全球金融科技报告》的调查显示,传统金融企业认为超过 20%的金融业务将会被独立的金融科技公司取代。金融科技为金融IT企业带来巨大的增长空间。

对此,天风证券研究报告中指出,能够获取客户流量、专注于细分市场、拥有金融科技创新能力的持牌金融IT企业将有望胜出。

具体而言,金融科技对金融生态格局的重塑重点在于客户流量获取的可持续性;针对小微企业等需要金融服务群体的细分市场;科技创新优势强,具有大数据、区块链等核心技术。

流量方面,金融科技头部企业优势更为突出。以微众银行为例,2019年底服务的有效客户数达到2亿,比年初增长 68%,覆盖了31个省、市、自治区的近600座城市。客户数与披露零售客户数的银行相比,仅次于工行、农行和邮储,超过招行(1.4亿)。而流量也决定了未来客群规模和市场份额。

细分市场方面,微众银行一直致力于践行惠普金融,通过大数据、金融科技作为驱动小微金融服务的引擎,更有效的解决了小微企业发展“借贷难”的痛点。除了满足客户短期和急切的借款需求,中低收入客群也是微众的主要服务对象,更是让80%原本在传统银行无法申请到贷款和信用卡的的客户能获取金融需求。也因此,更加凸显了微众银行在细分领域中独特的竞争力。

此外,微众银行以科技研发和应用驱动业务发展,持续加大研发投入。据业绩报告显示,微众2019年的研发费用达到13.71亿元,且公开的发明专利申请量达到632件,IPR Daily发布的 2019 年全球银行发明专利排行榜中,微众银行的排名从 2018 年的第五名升至第一名。