伴随着高净值人群财富的快速增长,高净值人群投资心理趋于成熟、资产配置结构日渐多元化,对于专业投资机构的财富管理需求也在逐步升温。面对全球经济市场的多变,对于投资人来说,资产配置愈来愈重要。

那么,面对日益复杂的投资环境,投资者又该如何制定投资策略呢?

本文分别从楼市、股市、债市、人民币、黄金、原油等多个方面对下半年投资策略进行了全面分析,并给出相应的投资建议,以期帮助更多投资人在市场变化中找到稳健踏实的资产配置方向。

01

全球经济回顾与展望

1.1 全球经济回顾:经济增长仍旧乏力

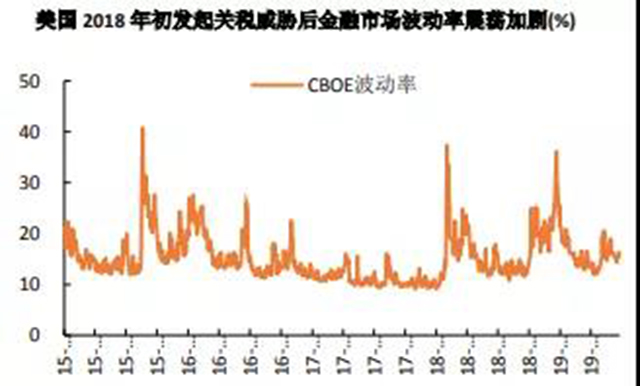

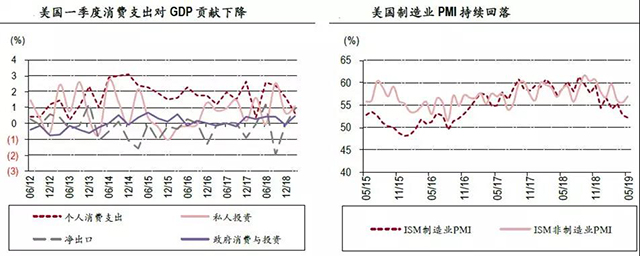

整体来看,全球经济 2019 年上半年延续了 2018 年的弱势,同时全球经济回落中不改分化,美强欧弱的分化格局仍然明显,且 2018 年“一枝独秀”的美国经济也开始出现温和回落态势,这也意味着全球经济下行趋势有所增强——主要经济体增长放缓超出预期。与此同时,欧、美等全球各大央行先后释放了货币政策转向宽松的信号,本轮全球货币政策转向宽松的周期基本得到确立。但是,宽松的空间有限,对经济的刺激效果和对金融市场的影响都将不及以往。

叠加2019 年上半年全球经济政治局势的变化将导致不确定性加剧的因素,全球主要央行调低了对经济增速的预期,部分新兴经济体通过降息以应对可能的经济下滑。

1.2 全球经济展望:全球经济增长平均或稳定在 3%

发达经济体出现增长放缓,而新兴经济体正逐步复苏。长期来看,预期全球经济增长平均或稳定在 3%左右的水平,但发达经济体与新兴经济体间的经济增长正出现分化。需要注意的是,美国经济放缓可能再次成为全球经济增长的一个重大风险,中美贸易紧张局势或加大这一风险因素。

有机构预测 2019 年美国经济增速将由 2.9%转为 2.3%,随着经济增速的缓慢回落,美国经济抵抗全球经济下行拖累的能力也在趋弱,2020 年美国经济增速可能转为2.0%以下。

市场较为关注的还有美联储的货币政策,在通胀预期低迷的情况下,美联储年内可能采取降息一次的操作,而非市场普遍预期的降息 2-3 次。因此,在美联储等全球主要央行开启宽松周期的背景下,美强欧弱的全球经济格局在下半年难有显著变化,下半年美元指数仍将维持在 95-100之间震荡盘整。

总体来说,美国经济整体运转良好且仍有韧性。与欧盟、日本等非美经济体比较,美国经济的优势甚至还有增加的趋势。在这种背景下,美国经济需要担忧的潜在危机触发因素更多来自于全球贸易摩擦升级与美股泡沫破裂的联动,这也是影响美国经济下半年走势的主要因素。

此外,下半年欧元区经济前景仍然不乐观,预计欧央行对流动性的支持也难以给欧元区经济带来持续显著的提振,而日本经济下半年大概率仍将维持弱势。

另值得注意的是,伴随着全球货币政策宽松新周期的来临,新兴经济体此前一年多持续面临的外资流出压力将逐渐缓解。类似 2018 年部分新兴经济体爆发的局部经济金融危机在 2019年下半年再次上演的可能性有所下降。

02

国内经济回顾及展望:温和回落总基调不改

数据显示,上半年,中国经济发展的外部环境面临更多更大的不确定性,一些国家抡着关税“大棒”在全球各地追求所谓的“公平贸易”,贸易摩擦此起彼伏,全球产业链、价值链和供应链遭受重创,世界贸易哀鸿遍野。但在“六稳”等政策作用下,中国经济运行总体平稳,呈现增长放缓、通胀上行、就业稳定和国际收支平衡性增强的四大特点。

市场认为,下半年经济下行压力将进一步凸显。主要原因有三个方面:

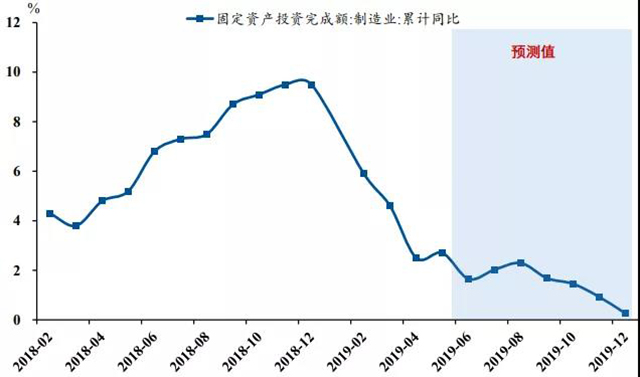

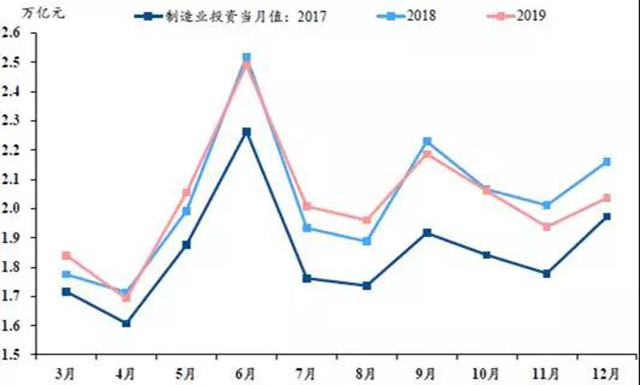

一是低迷的商品房销售与新开工增速,使得房地产投资大概率后继乏力;二是制造业投资与民间投资受到政府和国企投资的“挤出”,企业投资意愿同时受到利润增速下行的压制;三是全球经济不振、外需回落,叠加贸易摩擦的影响,出口增长及相关企业生产动力堪忧。

不过,宏观政策逆周期调控的力度有所增强,托底经济的动力来自于两方面:基建投资增速将持续回升;消费增速在一系列刺激政策下有望企稳,但改善空间比较有限。总体上,2019年内经济下行的趋势难以扭转,但整体将呈现较为温和的回落。

此外,中美贸易关系仍是中国经济下半年的重要扰动因素。虽然G20 大阪峰会后,贸易摩擦阶段性缓和,但长期不确定仍未消除。不过,由于有着政策层面的支持,美国加征关税所带来的负面影响整体可控。因此,市场主流观点认为,中国经济下半年温和回落总基调不改。

03

资产配置展望:关注资产成长性策略稳中求进

那么,当前应如何正确搭配股票、债券、现金、黄金、房地产等资产,以便增加收益并且降低长期投资的风险?

展望 2019 年下半年, A 股的投资成长性将彰显但或离不开波动,债市信用利差分化下行,黄金的投资机会已到来,对房地产和原油则仍保持谨慎态度。具体来看,2019 下半年的 A股依然大有可为。一方面,国家大力推出的一系列普惠性税收减免政策,对制造业回暖会形成支撑;另一方面,科创板的开板有望迎来一波较大的行情。但仍需要注意A股的波动,建议重视风险控制和保持仓位灵活,以享受 A 股低估值的成长性。

建议投资者也可将黄金作为资产配置的主要方向,原因在于:一是预计美元指数将见顶逐渐回落,二是随着经济体长期积累的风险和矛盾激化,市场避险情绪或有所升温。

其他资产方面,由于国内经济将由“低质量高增速”向“高质量低增速”转变,债市分化将仍是主要趋势,高信用等级企业债以及国债或会有阶段性机会;原油价格大概率将呈现震荡盘整、降中有升的格局 ;汇率下半年人民币破“7”概率低;未来房地产投资可能会出现稳中有升的趋势,但需注意政策调控加码的风险,且房地产市场继续分化,三四线城市房价增速仍将下行,一二线楼市则相对稳定。

整体看,2019 年下半年,全球经济整体下行压力较大,持续增长乏力,整体流动性将会以宽松为主,利好资产价格,建议超配黄金,标配 A 股。稳健型投资者可以以国债为主,并配置少量高信用等级企业债。